|

||||||||||||||||||

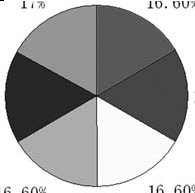

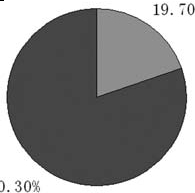

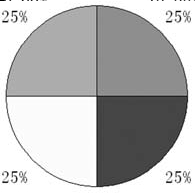

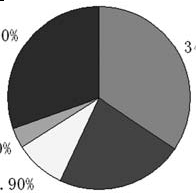

阿里巴巴董事长马云50岁时得到的最好礼物是什么?也许是阿里巴巴跻身全球市值最高的互联网企业,还有一个“中国首富”的头衔。昨日凌晨,阿里巴巴正式提交1PO招股书,注册发行规模为10亿美元,不过该金额只是一个“随便”填上去的数字,最终的股份发行数量、股票定价、公司估值并没有确认。记者最新获得的阿里内部股份转让价格在62◇65美元每股之间,以总股本29.33亿股计算,阿里集团的估值在1818.2亿◇1906.45亿美元之间,有望成为全球仅次于谷歌的市值第二高的互联网企业。而来自彭博亿万富翁榜单的数字显示,马云的个人净资产已达到125亿美元,今年以来累计上涨89亿美元,与万达王健林以及腾讯马化腾的126亿美元仅有一步之遥。这也意昧着,阿里巴巴如果以目前预测的估值成功上市,马云将有望冲击内地首富。 2013年移动端商品交易额。 2013年12月在中国零售平台上产生交易的移动APP的总月活跃用户。 截至2013年底,淘宝和天猫的活跃买家数超过2.31亿,平均每个活跃买家购买49单。活跃的卖家数大约为800万。 2013年淘宝和天猫共产生了50亿个包裹,占中国当年包裹总量的54%。 2013年,阿里金融服务的贷款对象超过34.2万个。截至2013年底,阿里小贷的贷款余额为约126亿元。 截至2013年12月31β,阿里集团拥有的现金及短期投资约为78.76亿美元。 A、日本软银集团 34.4%B、雅虎 22.6%C、马云 8.9%D、蔡崇信 3.6%E、其他 30.5% A、瑞士信贷集团 B、德意志银行 C、高盛集团 D、摩根大通 E、摩根士丹利 F、花旗 A、19.7%2013年移动交易总额370亿美元 A、马云B、执行副主席蔡崇信C、软银首席执行长孙正义D、雅虎首席开发官杰奎琳·雷瑟斯 B [核心数字] [关注]合伙人制度首披露 本次提交的上市文件的另一亮点,是阿里首次向广大投资者详细完整地解释了他们的合伙人制度,这将奠定阿里未来的整体管理制度和治理结构。 2010年7月,阿里将合作人协议正式确定下来,并根据马云和其创始人创立阿里巴巴的地方取名为“湖畔合伙人”,也称为“阿里巴巴合伙人”。文件显示,◇前阿里巴巴合伙人组织一共有28个成员,包括22名阿里巴巴集团的管理层和6名关联公司及分支机构的管理层,而阿里巴巴的创始人之一的马云和蔡崇信则为阿里巴巴永久合伙人。担任合伙人期间,每位合伙人都必须在公司持有一定股权,合伙人在离开阿里巴巴集团公司或关联公司时,即从阿里巴巴合伙人退休。每年合伙人可以提名选举新合伙人候选人,但需要在阿里巴巴或关联公司工作五年以上。 而最为业界关注的董事提名权,阿里巴巴合伙人将独享提名董事会简单多数成员的权利。阿里巴巴合伙人提名的董事候选人,需要先经全体合伙人投票通过,再由股东大会投票,通过后才能成为董事会成员。 根据协议,软银承诺会在股东大会上投票支持阿里合伙人的提名董事当选。未经马云及蔡崇信同意,软银不会投票反对阿里合伙人的董事提名。软银还将其所持有的不低于阿里30%普通股的投票权置于一个投票信托管理之下,并且受马云及蔡崇信支配。 ◇前,阿里巴巴的董事会成员包括马云、蔡崇信、孙正义,以及代表雅虎的杰奎琳·雷瑟斯4人。而上市后,董事会将由9人组成,阿里合伙人将有权提名其中的5位董事成员。第一大股东软银只要保持15%以上股份,将有权提名一名董事,其余的董事将由董事会提名委员会提名。 与京东抢道 在上市这件事上,马云看来并不打算让刘强东独美。 在阿里巴巴集团提交的F1文件中,计划募资金额一栏为10亿美元,这个数字并非真正的募资额,而仅仅是一个“占位”的举动。根据备案,阿里巴巴需要在未来数月通过文件修订、与投资者会面、路演以及确定股票价格和具体的上市交易所后,才能成为一家真正的上市企业。 这一个“随便”填上去的数字的意义在于和同为电商企业的京东抢跑。 今年1月,京东正式向美国提交招股说明书,计划最多融资15亿美元。随后,3月腾讯入股京东,京东对自身的估值约在157亿美元。不过,也因为此次交易,京东需要进一步更新上市材料,延缓上市进程。有熟悉美国上市流程的人士向记者表示,这个过程需约一个月时间。 然而,市场资金的配置有限,如今阿里借京东更新材料之际抢跑,短兵相接下,双方难免会对投资者展开激烈争夺。 上述人士透露,按照阿里目前的进度,在提交招股书后,一般需要留出时间和机构投资者进行沟通、完善招股书、路演等,预计还需要3~4个月才能走完整个流程,因此阿里最快也要在今年8月才会登陆美股资本市场。 “2014年美股窗口打开,仅仅是4月已经有4家企业赴美IPO,除此之外京东商城、聚美优品、途牛网、猎豹移动、阿里巴巴等都提交了IPO申请,企业数量增加意味着机构投资者以及公众股东的资金都会被摊薄,各家的融资规模都可能会受到影响,大家都在争抢先机。” CVSource投中数据显示,4月份4家中概股成功赴美上市,合计融资规模达41.6亿元,数量和金额已经分别占2013年全年中概股赴美上市的50%、84.73%。 而易观分析师卓赛君在接受记者采访时表示,阿里跟京东的上市可以说是势在必行,大家都在努力为下一步业态融合打下先机。“从竞争角度来说,阿里目前在电商中的霸主地位毫无疑问。但从发展的角度来看,京东在合并了腾讯资源后,无论从模式的完整性还是未来入口资源上都有了很大的想象空间,鹿死谁手犹未可知。” 马云冲击首富 记者最新获得的阿里内部股份转让价格在62~65美元每股之间,以总股本29.33亿股计算,阿里集团的估值在1818.2亿~1906.45亿美元之间。 文件披露,今年4月阿里巴巴对自身的估值约为1090亿美元,如果将一些股权薪酬和部分优先股转换计算在内,估值将达到1160亿美元。 记者汇总的数据显示,目前分析师对阿里巴巴的估值区间在1360亿美元至2450亿美元之间。 而记者从接近交易的人士处获悉,此次阿里出售的股份比例预计在12%~15%之间,按照1680亿美元的估值计算,融资额超过200亿美元。该数字将超过F◇cebooK在2012年的160亿美元、Vis◇在2010年的197亿美元。 文件显示,目前软银是阿里集团最大的股东,持有34.4%的股份,雅虎是第二大股东,持有股份比例为22.6%。马云持有阿里集团约8.9%的股份,常务副主席蔡崇信持有股份约为3.6%,此外陆兆禧、张勇等高管持股比例均未超过1%。 同样按照1680亿美元的估值计算,马云持有的阿里集团股份估值接近150亿美元,而且还未计算未来支付宝以及菜鸟物流的估值,这将意味着马云借IPO之际有望冲击中国内地首富。 除此之外,阿里在不同阶段的战略投资者也将获得丰厚的回报。2011年,云锋基金和淡马锡以350亿美元的估值购买了大约5%的管理层以及员工持股,共花费约20亿美元。其他阿里的战略投资者还包括银湖资本、DST、中投、博裕资本等。 值得注意的是,2012年阿里斥资71亿美元(现金十优先股)回购了雅虎所持的20%阿里股份,而根据阿里巴巴与雅虎同年达成的协议,阿里巴巴有权在IPO之际回购雅虎持有的剩余股份的二分之一。 |